Historische nieuwprijs

Noot bij KG:013:2023:1

De in aanmerking te nemen nieuwprijs voor de berekening van het afschrijvingspercentage

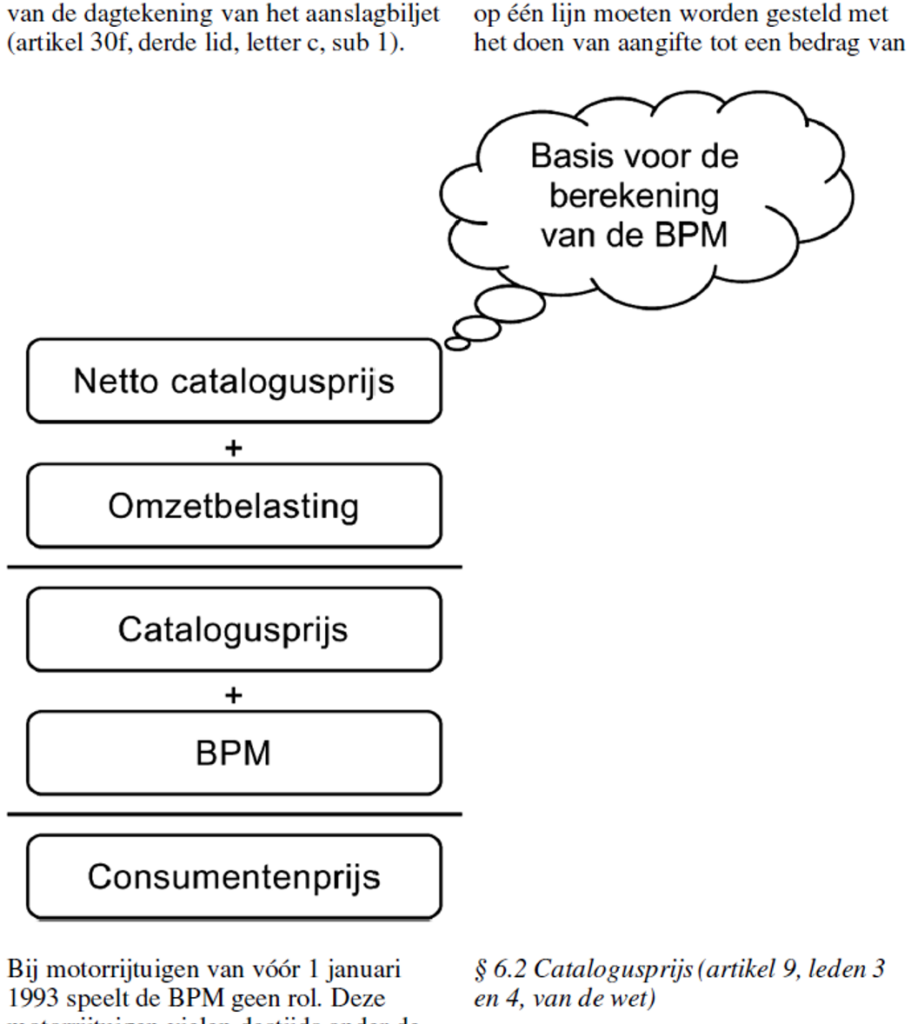

De wijze waarop de historische nieuwprijs (ook wel consumentenprijs genoemd) wordt berekend staat in artikel 10, tweede lid, Wet BPM:

“De vermindering, bedoeld in het eerste lid, is de afschrijving, uitgedrukt in procenten van de som van de catalogusprijs, bedoeld in artikel 9, vierde lid, en de belasting van personenauto’s en motorrijwielen op het tijdstip waarop het motorrijtuig voor het eerst in gebruik is genomen.”

In de inmiddels ingetrokken Leidraad BPM 2006[1] staat dit heel mooi schematisch weergegeven:

De Belastingdienst betwist deze berekeningsmethode niet, maar stelt zich op het standpunt dat wanneer voor het vaststellen van de afschrijving de inkoopwaarde is ontleend op basis van een koerslijst, de historische nieuwprijs ook uit deze koerslijst moet worden overgenomen. Een duidelijke andersluidende opvatting lezen we in de uitspraak van de rechtbank Zeeland-West-Brabant van 09-03-2021, nrs. BRE 18/803 en 18/7731 tot en met 18/7736, r.o. 2.28:

“De rechtbank overweegt dat op grond van artikel 9, derde en vierde lid van de Wet BPM de historische nieuwprijs wordt gevormd door de som van de netto catalogusprijs te vermeerderen met BTW en BPM. De aldus berekende historische nieuwprijs wordt ingevolge artikel 10, eerste, tweede en zevende lid van de Wet BPM gebruikt ter bepaling van de vermindering van de verschuldigde BPM bij een gebruikte personenauto. Uit het zevende lid van artikel 10, Wet BPM blijkt tevens dat bij de berekening van die vermindering een koerslijst slechts dient om de handelsinkoopwaarde te bepalen en niet ter vaststelling van de historische nieuwprijs. Gelet hierop is met betrekking tot dit punt het gelijk aan belanghebbende.”

In het kennisgroep-standpunt worden uitspraken van het hof Arnhem/Leeuwarden en Amsterdam aangehaald die weer anders luiden dan het oordeel van de rechtbank Zeeland-West-Brabant. In de haast vergeet de kennisgroep evenwel de uitspraak van het hof Den Haag[2] te noemen waarin in gelijke zin is beslist als de rechtbank Zeeland-West-Brabant.

Kortom: veel discussie over dit onderwerp en (nog) geen eenduidige rechtspraak.

De reden waarom de inspecteur een lagere historische nieuwprijs in aanmerking neemt bij het vaststellen van het afschrijvingspercentage is in de meeste gevallen het gevolg van de toepassing van een lagere CO2-uitstoot en Bruto BPM dan de ingevoerde auto daadwerkelijk heeft. Naar mijn mening ontstaat daardoor een ‘best-of-both-worlds-scenario’, waarin de nieuwprijs kunstmatig wordt verlaagd door de toepassing van een lage CO2-uitstoot, terwijl de in aanmerking te nemen Bruto BPM wel wordt vastgesteld op basis van de CO2-uitstoot en Bruto BPM van de ingevoerde auto.

De Belastingdienst verdedigt dit standpunt met de stelling dat de belastingdruk op de ingevoerde auto gelijk moet zijn aan de belastingdruk van het referentievoertuig dat in Nederland geregistreerd is in het kentekenregister en waarvan de CO2-uitstoot, zo blijkt uit de koerslijst, tot een lager getal is vastgesteld.

In dit kader wens ik allereerst voorop te stellen dat bepaalde koerslijsten de mogelijkheid hebben de daadwerkelijke CO2-uitstoot in te vullen, zodat het koerslijstsysteem daarmee ook rekening houdt bij het vaststellen van de nieuwprijs. Deze functionaliteit is inmiddels op last van de Belastingdienst door de koerslijstproviders uit hun systemen verwijderd.[3]

Bovendien getuigt het standpunt van de Belastingdienst naar mijn mening van een onjuiste rechtsopvatting. De voor een ingevoerde auto verschuldigde BPM daalt in gelijke mate als de BPM die nog rust in de restwaarde van het referentievoertuig dat in Nederland geregistreerd is met dezelfde CO2-uitstoot als de ingevoerde auto. Door uit te gaan van een andere auto, met een lagere CO2-uitstoot, stelt de Belastingdienst het afschrijvingspercentage in voorkomende gevallen dus verkeerd vast. De koerslijstproviders die deelnemen aan het ‘platform koerslijsten’ hebben tijdens het overleg van 06-09-2023 bevestigd dat de CO2-uitstoot op zichzelf (vooralsnog) geen relevante factor is voor het al dan niet meenemen van een handelstransactie bij de bepaling van de handelsinkoopwaarde.[4] Dat betekent dat de in de koerslijst opgenomen inkoopwaarden van referentieauto’s die op de binnenlandse auto’s verhandeld worden niet beperkt zijn tot auto’s met slechts één geregistreerde CO2-uitstoot, zoals de Belastingdienst stelt. Bij de vaststelling van de inkoopwaarde houdt de koerslijst rekening met diverse transacties van soortgelijke auto’s in een bepaalde ‘range’ van CO2-uitstoten. Daarom is niet in te zien waarom niet bij de koerslijstwaarde kan worden aangesloten als de in de koerslijst ingevulde CO2-uitstoot afwijkt van de ingevoerde auto, althans is niet in te zien waarom in dat geval de historische nieuwprijs moet worden vastgesteld in afwijking van de in artikel 10, tweede lid, Wet BPM beschreven methode.

De Belastingdienst is van mening dat voor het berekenen van het afschrijvingspercentage als zowel de catalogusprijs als de handelsinkoopwaarde betrekking moet hebben op dezelfde referentieauto[5]. De Belastingdienst interpreteert dit arrest naar mijn mening verkeerd. In de catalogusprijs is de BPM namelijk niet inbegrepen.[6] Dit betekent dus dat de afschrijving moet worden bepaald aan de hand van de daadwerkelijke CO2-uitstoot en de daarbij horende Bruto BPM, en dus niet zoals de Belastingdienst betoogt een fictieve CO2-uitstoot en de daarbij horende bruto BPM.

Het standpunt van de Belastingdienst komt niet alleen in strijd met systeem van de Wet en het systeem van de koerslijsten, maar ook met artikel 110 VWEU. De Belastingdienst bouwt de historische nieuwprijs op met een lagere Bruto BPM-component dan bij het vaststellen van de verschuldigde BPM wordt toegepast. Over het verschil past de Belastingdienst wel een afschrijving toe, maar die baseert hij op een historische nieuwprijs van een andere auto, waarin niet de volledige Bruto BPM is opgenomen. Dat betekent dat over het verschil een lagere afschrijving wordt toegepast dan de werkelijke afschrijving die voor die auto van toepassing is. Daarmee wordt meer BPM geheven in relatie tot het bedrag aan BPM dat nog rust in de restaarde van het referentievoertuig.

De Belastingdienst verdedigt dus een lage nieuwprijs voor de bepaling van de afschrijving in de BPM. Maar voor de fiscale bijtelling is hij van mening dat de nieuwprijs wel moet worden vastgesteld op basis van de daadwerkelijke CO2-uitstoot van de ingevoerde auto en de daarbij horende Bruto BPM. De Belastingdienst stelt zich dus op het standpunt dat er twee nieuwprijsbegrippen zijn. De eerste nieuwprijs is voor de berekening van de afschrijving van de BPM. Dit is de lage nieuwprijs, gebaseerd op de lage CO2-uitstoot van andere dan de referentievoertuigen. De tweede nieuwprijs is voor de berekening van de bijtelling voor de inkomstenbelasting (de PGA-waarde[7]). Dit is de hoge nieuwprijs, berekend op basis van de hogere CO2-uitstoot van de ingevoerde auto. Het 2-nieuwprijzen-stelel wordt als volgt omschreven:[8]

“Catalogusprijs privégebruik auto

Uit het buitenland geïmporteerde auto’s kunnen zowel door autohandelaren en particulieren als door officiële importeurs worden geregistreerd in het kentekenregister van de Rijksdienst Wegverkeer (RDW).

Als een auto wordt geïmporteerd door autohandelaren of particulieren berekent de Belastingdienst de catalogusprijs privégebruik auto op grond van de Wet op de loonbelasting 1964 en geeft die door aan de RDW. Als een auto wordt geïmporteerd door een officiële importeur en gebruik wordt gemaakt van de ‘regeling versnelde inschrijving’ wordt bij de berekening van de catalogusprijs rekening gehouden met Wet op de belasting van personenauto’s en motorrijwielen. De catalogusprijs wordt in die situatie lager vastgesteld maar wel conform de Wet op de loonbelasting 1964. Het op verschillende manieren vaststellen van de catalogusprijs kan tot gevolg hebben dat twee exact dezelfde geïmporteerde auto’s een verschillende catalogusprijs privégebruik auto hebben. Een afwijkende, lagere vaststelling van de catalogusprijs doet zich ook voor bij de individuele import van gebruikte auto’s. Indien voor dit soort auto’s aangifte bpm wordt gedaan, wordt in veel gevallen een historisch bpm-tarief toegepast. Dit is gunstig voor een importeur, omdat het bpm-tarief jaarlijks pleegt te stijgen. Dit heeft tot gevolg dat de Belastingdienst in die situatie de catalogusprijs lager vaststelt, maar wel conform de Wet op de loonbelasting 1964.”

Ik ben van mening dat er maar één nieuwprijs kan bestaan die op één manier kan worden vastgesteld. Het andersluidende standpunt van de kennisgroep BPM getuigt naar mijn mening van een onjuiste rechtsopvatting.

[1] Besluit van 12-09-2006, nr. CPP2006/1980M, Staatscourant 22-09-2006, nr. 185, p. 26.

[2] 22-12-2021, ECLI:NL:GHDHA:2021:2567.

[3] Zie het antwoord van de Staatssecretaris van Financiën van 14-07-2021, nr. 21/404, op het WOB verzoek naar de notulen van de koerslijstoverleggen.

[4] Zie KG:013:2023:2 Reikwijdte van het begrip “motorvoertuig als zodanig” Publicatiedatum 14-03-2023.

[5] HR 20-05-2022, ECLI:NL:HR:2022:640, r.o. 3.3.4.

[6] De catalogusprijs is de netto catalogusprijs (ook wel ‘blikprijs’) vermeerderd met daarover verschuldigde omzetbelasting.

[7] Privégebruik auto.

[8] Stand van de uitvoering, rapport 2021, geschreven door Peter Smink, Directeur-generaal Belastingdienst. Zie https://www.rijksoverheid.nl/binaries/rijksoverheid/documenten/rapporten/2022/01/31/stand-van-de-uitvoering-van-de-belastingdienst-2021/stand-van-de-uitvoering-van-de-belastingdienst-v10.pdf